ADA, Inpulse et la Fondation Grameen Crédit Agricole se sont associés pour suivre et analyser les effets de la crise liée au Covid-19 pour leurs institutions de microfinance partenaires dans le monde. Ce suivi a été réalisé périodiquement tout au long de l’année 2020 afin d’avoir une meilleure vision de l’évolution de la situation. Avec cette analyse régulière et approfondie, nous espérons contribuer, à notre niveau, à la construction de stratégies et de solutions adaptées aux besoins de nos partenaires, ainsi qu’à la diffusion et à l’échange d’informations entre les différents acteurs du secteur.

En résumé

Les résultats présentés dans cet article proviennent de la cinquième enquête de la série commune (1) à ADA, Inpulse et la Fondation Grameen Crédit Agricole. Les réponses ont été collectées dans la deuxième moitié du mois de décembre auprès de 74 institutions de microfinance (IMF) situées dans 42 pays d’Europe de l’Est et d’Asie centrale (EAC-28%), d’Afrique subsaharienne (ASS-26%), d’Amérique latine et Caraïbes (ALC-23%), d’Asie du Sud (14%) et du Moyen-Orient et Afrique du Nord (MENA-9%) (2).

Nos derniers travaux confirmaient la reprise progressive de l’activité des IMF dans l’été 2020, pour lesquelles la plupart des difficultés opérationnelles rencontrées dans le cadre de la crise du COVID-19 s’estompaient. Dans le même temps, la contrainte majeure qui subsistait était la difficulté à collecter les remboursements de prêts, et impliquait l’augmentation du portefeuille à risque. Ce dernier point est toujours valable en fin d’année, et ce sont toujours trois quarts des répondants qui constatent une hausse du PAR. A cela s’ajoute la dégradation de la situation épidémiologique dans le monde à l’automne 2020, dont témoignent les réponses rassemblées en Décembre-2020. Les mesures d’endiguement de l’épidémie prises en fonction des contextes locaux peuvent à nouveau avoir des conséquences sur les activités des IMF et de leurs clients, et un retour à la normale n’est pas encore à l’ordre du jour.

Néanmoins, ces nouvelles complications et leurs incidences ne sont pas des éléments nouveaux. Ainsi, elles ne se répercutent que peu dans les indicateurs de risque des IMF. La stabilité de l’augmentation du PAR, mais aussi des niveaux de recouvrement ne traduisent pas de nouvelle aggravation majeure de la situation financière des IMF. Ce relatif équilibre correspond également à l’état d’esprit des IMF pour aborder 2021. En dépit d’un contexte instable et de tous les obstacles qu’il entraîne, la très grande majorité de nos partenaires envisagent une croissance de leur activité en cette nouvelle année, à la fois en termes de volume du portefeuille, mais également du nombre de clients. Cette confiance, que l’on constatait déjà dans les enquêtes menées au cours de l’été, est un nouveau signe de la résilience de ces institutions.

1. Les IMF évoluent toujours dans des conditions instables

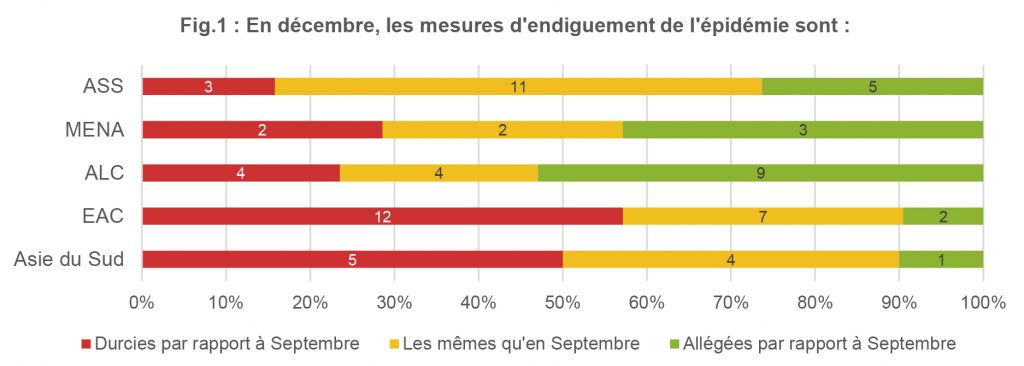

Notre dernière enquête, menée en octobre, démontrait une grande amélioration du contexte opérationnel des IMF et témoignait de la reprise progressive de leur activité dans l’ensemble des régions du monde. Cependant, dans une grande partie des pays, même ceux qui semblaient bien gérer la propagation du virus, de nouvelles mesures plus restrictives d’endiguement de l’épidémie ont été prises au dernier trimestre 2020 face à la nouvelle hausse des cas. Cette dégradation est notamment confirmée par nos partenaires en Europe et en Asie, lorsque les IMF en Amérique du Sud et Centrale, Afrique australe ou Afrique du Nord témoignent d’une amélioration de la situation.

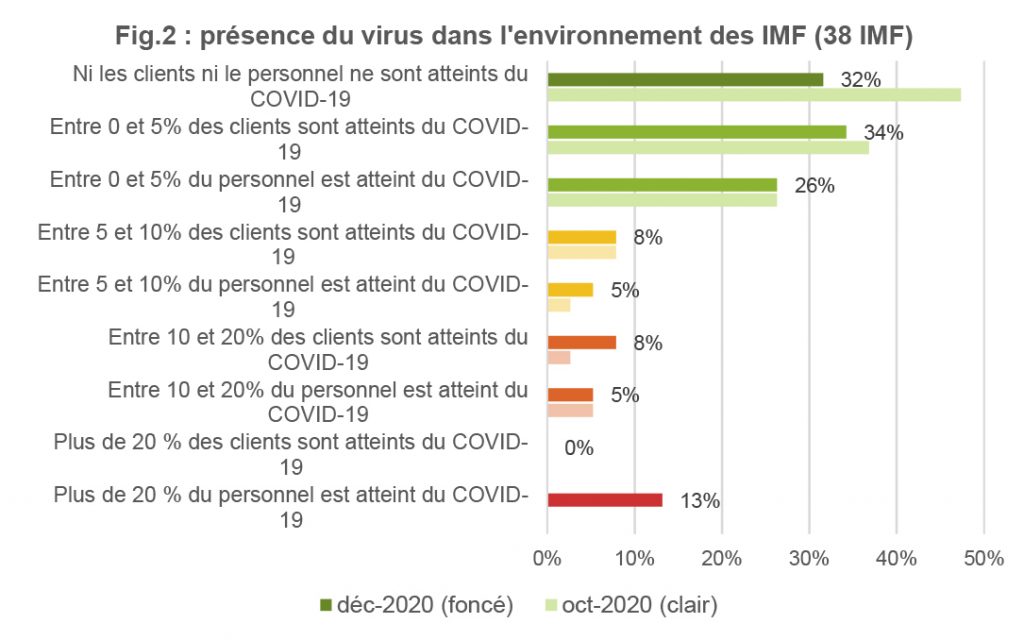

La comparaison des réponses de nos 38 partenaires ayant participé aux sondages d’octobre et de décembre (3) dans les paragraphes suivants confirme le constat d’un retour de certaines difficultés pour les IMF, et sont à l’image des résultats généraux obtenus en fin d’année.

Tout d’abord, le virus continue de se propager rapidement dans certaines régions du monde, et les IMF n’en sont pas exemptées. Ainsi, nous pouvons noter une hausse de la part des IMF indiquant que les clients et le personnel ont été infectés par la COVID-19. Ceci se voit dans la baisse de 47% à 32%, (17 à 12 IMF) des IMF dont ni les clients, ni le personnel ne sont atteints par la COVID-19. En octobre, cette catégorie comprenait deux tiers des IMF d’Afrique subsaharienne (10/15) et la grande majorité de celles d’Asie du Sud (5/6). En décembre, la part des IMF d’Afrique subsaharienne est quasi stable (9/15), alors que celles de l’Asie baisse à 50% (3/6). Enfin, la catégorie « plus de 20% du personnel a été infecté » passe de 0% à 13% (5 IMF) sur la période, très majoritairement dans la région Europe et Asie Centrale (4 IMF).

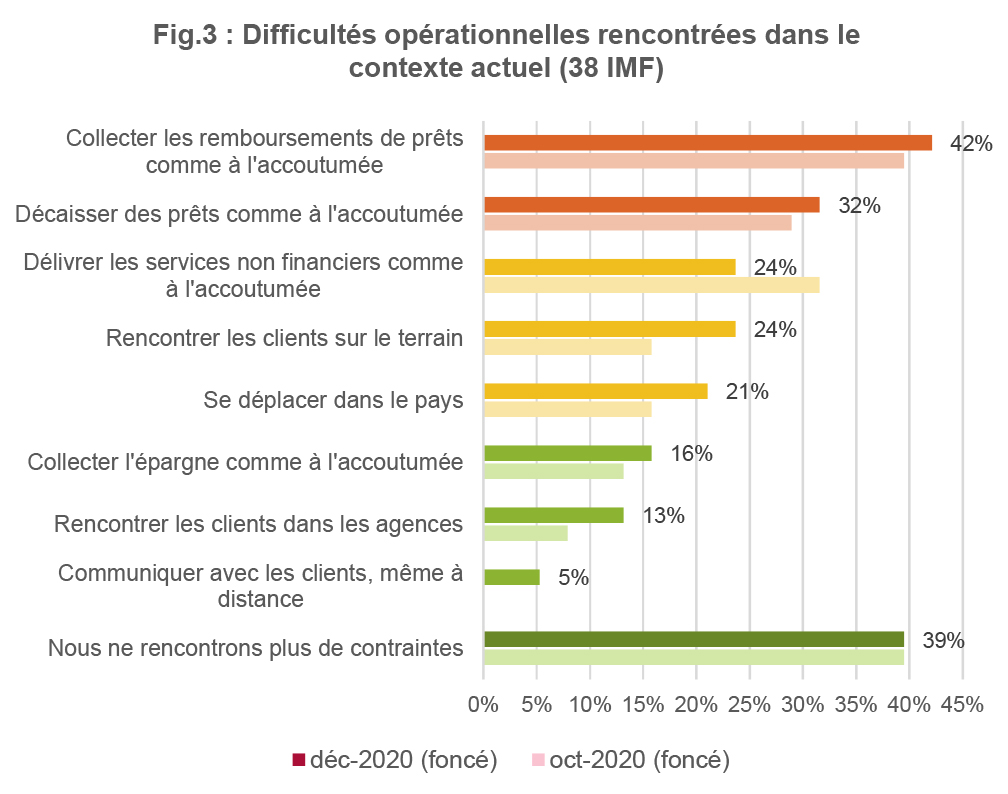

Du côté des contraintes opérationnelles, les résultats sont relativement stables entre les deux périodes. La liste des IMF qui indiquent ne plus faire face à des contraintes opérationnelles reste sensiblement la même (39%), et se concentre en Asie Centrale et Afrique de l’Ouest. Ajoutons que collecter les remboursements de prêts (42% de l’échantillon) et débourser de nouveaux prêts (32%) demeurent les deux principales difficultés rencontrées par les IMF.

La difficulté à entrer en contact avec les clients, à la fois en agence et sur le terrain était considérée comme une conséquence de la crise pour seulement 16% (6 IMF) de cet échantillon en octobre, et ce chiffre est en hausse en décembre (24%, 9 IMF). Dans le détail, il faut noter que la localisation des IMF qui soulignent cette contrainte a évolué au cours des deux derniers mois. Ainsi, elles étaient notamment situées en Amérique Latine et Caraïbes et en Afrique de l’est en Octobre. En décembre, ce point est soulevé par les IMF d’Asie du Sud-Est (3/6), d’Europe de l’Est (2/5) et d’Afrique de l’Ouest (2/8). Au niveau général de l’enquête, ce sont finalement 30% des IMF qui précisent être de nouveau limitées dans leurs activités, malgré une reprise progressive.

2. Les clients restent donc exposés

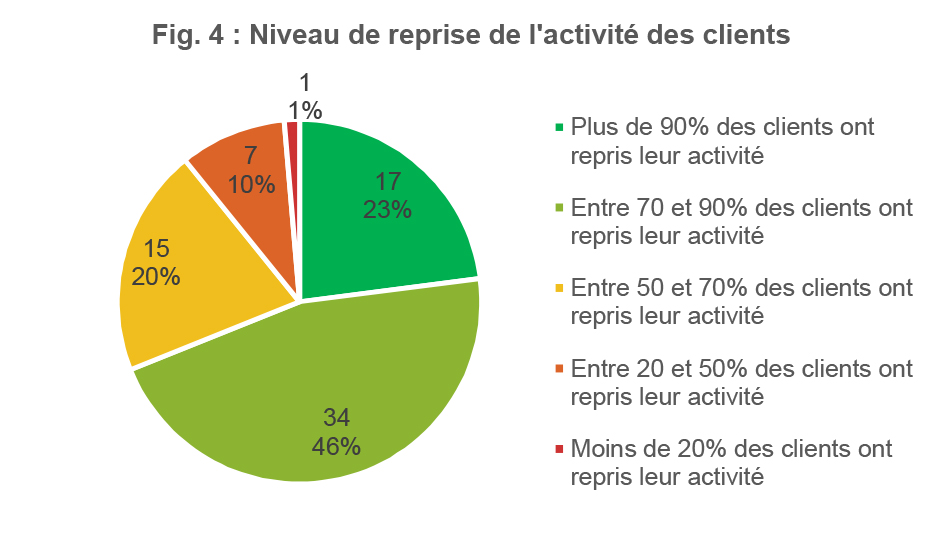

Comme en témoignent les IMF à travers ces enquêtes, le contexte incertain et particulièrement instable pèse également sur les clients des IMF. Et logiquement, la difficulté à collecter les remboursements pour les IMF par exemple, est intimement liée aux difficultés que rencontrent les clients eux-mêmes. L’activité d’une grande partie d’entre eux n’a toujours pas redémarré ou reste ralentie par le contexte de crise : notre dernière enquête faisait notamment ressortir les secteurs du tourisme et du commerce comme étant les plus affectés (4). A décembre 2020, la proportion

des IMF indiquant que plus de 90% de leurs clients ont repris leur activité reste minoritaire (23%, 17 IMF). Toutefois, 46% (34 IMF) des IMF indiquent que les clients ayant repris leur activité représentent entre 70% et 90% de leur portefeuille. Et seulement 11% (8 IMF) des sondés indiquent que moins de 50% de leurs clients peuvent de nouveau travailler. Notons néanmoins quelques disparités régionales dans ces résultats : en Asie du Sud, Europe et Asie Centrale, et Afrique subsaharienne, au moins 80% des sondés indiquent que plus de 70% des clients ont repris leur activité. Dans les régions MENA et Amérique Latine et Caraïbes, cette part se réduit à 43% et 41% respectivement.

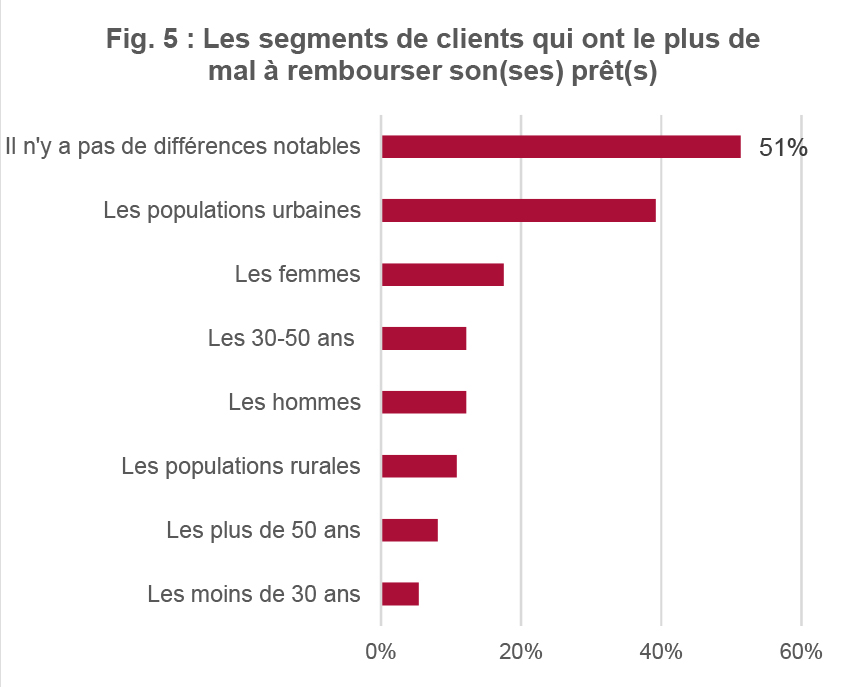

Les réponses de nos partenaires permettent également de continuer à dresser le profil des clients les plus impactés par la crise. Tout d’abord, il faut noter qu’une grande partie des IMF interrogées excluent la possibilité qu’il y ait une catégorie de clients plus affectée que les autres, que ce soit au niveau du genre, de la localisation (urbain ou rural) ou de l’âge. Dans le détail, 42% (31 IMF) des sondés estiment que tous leurs clients sont impactés identiquement, et 51% (38 IMF) indiquent qu’il n’y a pas de différence notable au niveau des remboursements en fonction de ces critères. De manière générale, l’idée qu’il y ait une différence d’exposition à l’impact de la crise en fonction de l’âge est également écartée. Et si certaines IMF disent voir des différences en fonction des catégories d’âge (-30 ans, 30-50 ans, 50+ ans), aucune d’entre-elles ne se démarque.

Les réponses de nos partenaires permettent également de continuer à dresser le profil des clients les plus impactés par la crise. Tout d’abord, il faut noter qu’une grande partie des IMF interrogées excluent la possibilité qu’il y ait une catégorie de clients plus affectée que les autres, que ce soit au niveau du genre, de la localisation (urbain ou rural) ou de l’âge. Dans le détail, 42% (31 IMF) des sondés estiment que tous leurs clients sont impactés identiquement, et 51% (38 IMF) indiquent qu’il n’y a pas de différence notable au niveau des remboursements en fonction de ces critères. De manière générale, l’idée qu’il y ait une différence d’exposition à l’impact de la crise en fonction de l’âge est également écartée. Et si certaines IMF disent voir des différences en fonction des catégories d’âge (-30 ans, 30-50 ans, 50+ ans), aucune d’entre-elles ne se démarque.

Parmi les IMF qui perçoivent une différence dans l’impact de la crise sur leurs clients (36 IMF), un critère ressort majoritairement : 76% (27 IMF) estiment que les populations les plus impactées sont les populations urbaines. La même proportion affirme que cette différence se ressent sur les remboursements de prêts. Ces réponses confirment les précédents résultats que nous obtenions concernant les secteurs les plus affectés, décidément urbains. Le fait que le critère de ruralité ne soit que peu mentionné va dans le même sens, et fait écho au secteur de l’agriculture, révélé au fil des enquêtes par nos partenaires comme secteur moins touché par la crise liée à la Covid-19 que les autres, et vers lequel un certain nombre d’IMF imaginaient vouloir s’orienter. Enfin, une dernière caractéristique est mentionnée par les IMF notant des disparités dans l’impact de la crise : 36% (13 IMF) perçoivent que les femmes sont plus touchées que les hommes et donc par défaut pourraient avoir plus de difficultés à rembourser leurs emprunts. Notons qu’une partie des répondants ne servent que des clientes, qui font logiquement d’elles la population la plus affectée dans le secteur.

3. Des défis désormais bien connus des IMF

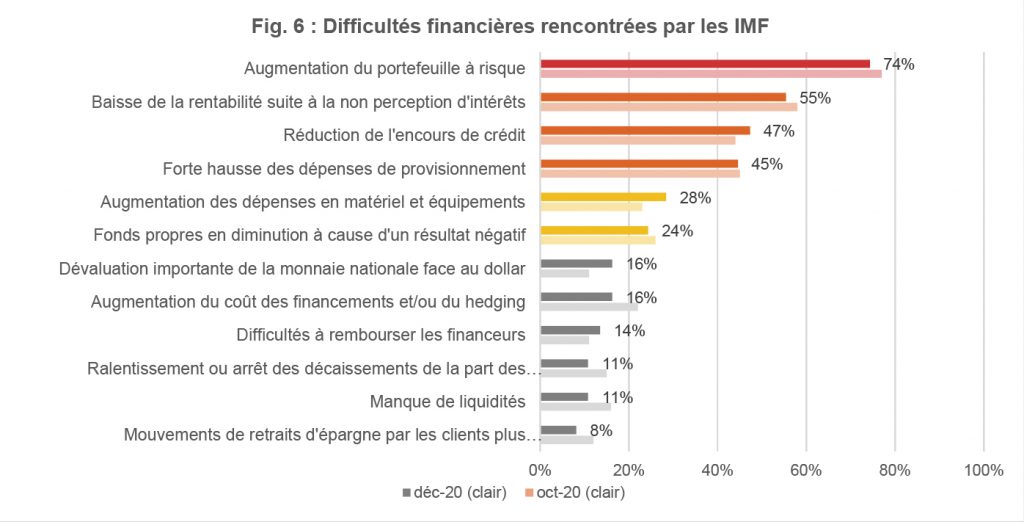

Des niveaux d’activités toujours en berne ou des mesures d’endiguement de la COVID-19 mis en place par les autorités locales sont désormais des éléments connus par les IMF. Et face auxquels elles s’adaptent. Ainsi, les difficultés financières mentionnées par les IMF sont très stables d’octobre à décembre 2020, ne font pas ressortir de nouvelles tendances. Deux des quatre difficultés les plus citées restent liées à la baisse de la profitabilité des IMF, en raison de la hausse des dépenses de provisionnement (45% des sondés, 33 IMF) et la non perception d’intérêts (55%, 41 IMF). Ces deux points sont intimement liés à la difficulté la plus marquante de la crise pour les IMF en cette période : la hausse du portefeuille à risque (74%, 55 IMF).

A décembre 2020, 74% (55 IMF) des répondants indiquent que plus de 70% des clients remboursent leurs prêts, et 37% constatent un niveau de remboursement des clients au-dessus de 90%. De l’autre côté, seulement 9% soulignent que moins de 50% des clients parviennent à rembourser leurs prêts, ce qui coïncide avec les niveaux de reprise des activités des clients. Ces niveaux se retrouvent dans le niveau de portefeuille à risque des IMF : à décembre 2020, 47% des sondés (35 IMF) indiquent que le PAR 30 a augmenté sans doubler, 16% que celui-ci a doublé et 12% qu’il a plus que doublé.

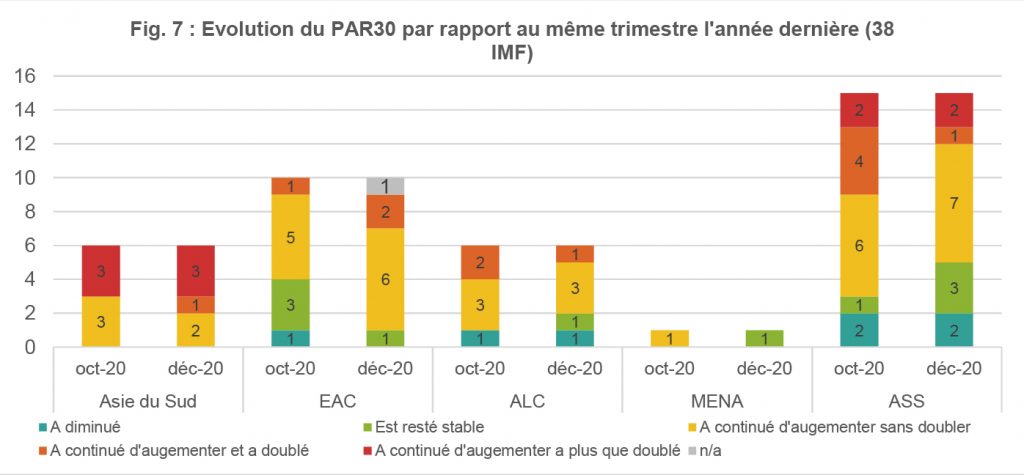

Néanmoins, cette configuration du risque semble s’être globalement stabilisée au dernier trimestre 2020, en dépit des contraintes additionnelles présentées précédemment (voir Fig. 7). Dans l’échantillon commun aux sondages d’octobre et décembre, nous retrouvons toujours un quart d’IMF qui n’est pas concerné par cette augmentation du portefeuille à risque. Dans le même temps, aucune IMF ne s’ajoute à la liste des IMF dont le PAR 30 a plus que doublé. Les transferts d’une catégorie à une autre sur la période octobre-décembre se font pour la grande majorité entre un PAR stable et un PAR qui augmente sans doubler. Signe donc que les détériorations des contextes locaux présentées précédemment n’affecteraient donc pas l’ensemble des clients, ne se répercutant ainsi que modérément dans les indicateurs de risque des IMF.

Cette stabilité coïncide avec les nouveaux objectifs des IMF en ce début de nouvelle année. La crise a bouleversé leurs opérations, et a inévitablement eu des conséquences sur leurs projections. Ainsi, 58% des IMF affirment avoir mis à jour leur plan d’affaires et leurs objectifs de croissance pour les mois et années à venir. Fortes de ces acquis de crise et d’une meilleure compréhension du contexte, les IMF prévoient toujours, pour une très grande majorité d’entre elles, de continuer à se développer en 2021. Ainsi, 80% des sondés s’attendent à une hausse en volume de leur portefeuille cette année, alors que 15% s’attendent à ce qu’il stagne et 5% envisagent un recul. De plus, cette augmentation du portefeuille devrait également s’accompagner d’une hausse du nombre de clients pour 75% des IMF qui prévoient une croissance en cette nouvelle année. Un nouveau signe d’espoir donc, mais aussi d’ambition de la part d’institutions déterminées à continuer à avancer en 2021.

_____________________________________________________________________________________

(1) Les résultats des quatre premières enquêtes auprès des partenaires de ADA, Inpulse et la Fondation Grameen Agricole sont accessibles ici : //www.gca-foundation.org/observatoire-covid-19/, //www.ada-microfinance.org/fr/crise-du-covid-19 et //www.in-pulse.coop/news-and-media/

(2) Le nombre d’IMF répondantes par région est le suivant : ASS 19 IMF ; ALC 17 IMF ; EAC 21 IMF, Asie du Sud 10 IMF ; MENA : 7 IMF.

(3) L’échantillon est de 38 IMF : 6 en Asie du Sud, 10 en Europe de l’Est et Asie Centrale, 6 en Amérique Latine et Caraïbes, 1 dans le MENA et 15 en Afrique subsaharienne.

(4) //www.gca-foundation.org/espace-medias/#covid-19-une-reprise-des-imf-progressive-au-rythme-de-celle-de-leurs-clients